بازار آلومینیوم به چه سمتوسویی میرود؟

باشگاه آلومینیوم: بررسی روند رشد و توسعه کشورهای مختلف جهان حاکی از نقش تاثیرگذار آلومینیوم به عنوان فلزی استراتژیک، در اقتصاد کشورهاست. استراتژیک بودن آلومینیوم به نقش فزایندهای که این فلز سبک در صنایع مختلف دارد، برمیگردد.

به گزارش باشگاه آلومینیوم، صنایع نظامی، حملونقل، خودروسازی، هوا-فضا، پزشکی، ساختمانی، تاسیساتی، بهداشتی، غذایی و... از اصلیترین صنایعی هستند که مصارف بالای آلومینیوم دارند. از همینرو هرگونه خلل در روند تولید این فلز محبوب و پرکاربرد، بهطور مستقیم بر وضعیت تولید و رشد صنعتی کشورها تاثیرگذار است.

تولید و بازار آلومینیوم در ایران اما با چالشهایی همراه است؛ جدا از تحولات جهانی تاثیرگذار بر عرضه و قیمت این فلز، وابستگی بالا به واردات مواد اولیه در کنار محدودیتهای ناشی از تحریم و نوسانات نرخ ارز از یک طرف و ناترازیهای انرژی از طرف دیگر، نقش تعیینکنندهای در آینده تولید و بازار آلومینیوم در ایران دارد. در حال حاضر اگرچه پیشبینی کارشناسان حاکی از رشد صنعت آلومینیوم در نیمه دوم سال جاری و فرصت رشد صادرات این فلز با افزایش تقاضای جهانی به واسطه گسترش صنایع خودرو و هوا-فضاست، اما با توجه به نتایج انتخابات آمریکا و احتمال تشدید تحریمها، وابستگی زیاد به واردات مواد اولیه میتواند اصلیترین سرعتگیر رشد و توسعه این صنعت در ایران باشد.

روند بازار جهانی آلومینیوم

بررسی بازار جهانی آلومینیوم حاکی از رشد پایدار است. رشد صنعت خودرو در دنیا بهویژه کاربرد این فلز سبک و مقاوم در ساخت خودروهای برقی، هواپیماهای سبک و همچنین صنایع ساختوساز و بستهبندی، در کنار رشد تکنولوژیهای تولید و بازیافت این فلز استراتژیک و سیاستهای زیستمحیطی که بر کاهش منابع آلاینده تاکید دارند، محرک اصلی جهش تقاضای آلومینیوم در دنیاست. رشد تقاضای جهانی آلومینیوم در حالی است که در سمت عرضه محدودیتهایی وجود دارد، نوسانات قیمت انرژی، قوانین زیستمحیطی و تحولات ژئوپولیتیک علاوه بر اینکه بر عرضه این فلز محبوب تاثیرگذار است، تعیینکننده تحولات قیمتی در این حوزه است؛ در این میان نباید از نقش چین هم از بعد تقاضای بالای این کشور برای آلومینیوم و هم از بعد میزان تولید، در تعیین میزان عرضه و قیمت جهانی آلومینیوم غافل شد. در حال حاضر پیشبینیها حاکی از این است که تقاضای جهانی برای این فلز استراتژیک به دلیل رشد تقاضا و نیاز صنایع، به روند افزایشی خود ادامه خواهد داد. از طرف دیگر در سمت عرضه نیز، پیشبینی میشود، کاهش عرضه از سوی چین به دلیل محدودیتهای زیستمحیطی و سیاستهای انرژی، بر قیمت این فلز پرکاربرد، تاثیر بسزایی دارد و افزایش قیمت در این بازار را به دنبال دارد.

بر اساس بررسی کارشناسان تولید جهانی آلومینیوم اولیه که طی دوره 2018 تا 2022 با رشد متوسط 8/ 1درصدی همراه بوده، تا سال 2028، رشد1/ 2 درصدی خواهد داشت. همچنین تقاضای جهانی آلومینوم اولیه طی دوره 2018 تا 2022 با رشد متوسط 9/ 0درصدی همراه بوده که این نسبت رشد تا سال 2028، 1/ 2 درصد خواهد بود. همچنین براساس برآورد موردی وود مکنزی، تقاضای آلومینیوم برای خودروهای برقی به ۴/ ۲ میلیون تن در سال ۲۰۲۵ میرسد که ۳/ ۳ درصد از کل تقاضای اولیه را تشکیل میدهد.

نگاهی به تولید آلومینیوم در ایران

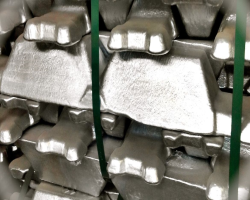

آلومینیوم به صورت ناخالص در سنگ معدنی بوکسیت وجود دارد. پس از استخراج بوکسیت از معادن، طی فرآیندی، آلومینا تولید میشود که ماده اصلی تولید شمش آلومینیوم است. از میزان 38 میلیون تن ذخیره بوکسیت ایران، 26 میلیون تن ذخایر قابل استخراج وجود دارد که از این میزان 94 درصد آن متعلق به شرکت آلومینای ایران است. از میزان ذخیره قطعی بوکسیت کشور، حداکثر یک میلیون تن سالانه قابل بهرهبرداری است که این میزان تنها کفاف ظرفیت فعلی شرکت آلومینای ایران را میدهد. براساس ارزیابی ایمیدرو و بنابر سناریوی محتمل طرح جامع آلومینیوم برای تولید 800 میلیون تن آلومینا در سواحل جنوبی کشور، میزان بوکسیت مورد نیاز نیز 2/ 2 تا 4/ 2 میلیون تن ارزیابی شده که برای تامین آن نیاز به واردات بوکسیت مرغوب (گیبسیتی) است. بزرگترین صادرکنندگان بوکسیت در سال 2021، گینه با سهم 51درصدی، استرالیا با سهم 25درصدی، اندونزی با سهم 14درصدی، برزیل با سهم چهاردرصدی، جامائیکا با سهم دودرصدی، ترکیه با سهم یکدرصدی و سایر کشورها با سهم سهدرصدی هستند. با بررسی بازارهای جهانی اعم از کشورهای همجوار و... اولویت اول برای تامین بوکسیت ایران، گینه به دلیل قابلیت دارا بودن مالکیت معدن و کیفیت و عیار بالای ذخایر بوکسیت است. اولویت دوم نیز قزاقستان به دلیل فاصله کم جغرافیایی است. در زمینه تولید آلومینا در زنجیره ارزش آلومینیوم که تکنولوژی و انرژی بالاتری نیاز دارد، چین، استرالیا و برزیل در صدر تولیدکنندگان قرار دارند. همچنین در زمینه تولید شمش آلومینیوم، چین با توجه به سرمایهگذاری بالا در تولید شمش و دسترسی به انرژی، در صدر تولیدکنندگان شمش آلومینیوم قرار دارد. چین همچنین بزرگترین صادرکننده شمش آلومینیوم است و بعد از آن آلمان و کانادا قرار دارند.

آمار تولید شمش آلومینیوم در هفت ماه 1403

آخرین آمار سازمان توسعه و نوسازی معادن و صنایع معدنی ایران حاکی از این است که تولید شمش آلومینیوم کشور در هفت ماه ۱۴۰۳، به بیش از ۳۵۰ هزار تن رسیده است. بر اساس گزارش ایمیدرو چهار شرکت بزرگ آلومینیومی کشور (آلومینیوم جنوب، ایرالکو، المهدی و آلومینای ایران) از ابتدای فروردین تا پایان مهر، ۳۵۲ هزار و ۴۲۳ تن شمش آلومینیوم تولید کردند؛ این رقم در مدت مشابه سال گذشته، ۳۶۷ هزار و ۹۱ تن بود. از میزان شمش آلومینیوم تولیدشده طی هفت ماه ۱۴۰۳، شرکتهای «آلومینیوم جنوب» ۱۴۴ هزار و ۴۹۶ تن، «ایرالکو» ۱۰۰ هزار و ۹۹۸ تن، «المهدی» ۸۷ هزار و ۲۲۷ تن و «آلومینای ایران» ۱۹ هزار و ۷۰۲ تن تولید کردند. همچنین از ابتدای فروردین تا پایان مهر امسال، ۱۳۸ هزار و ۸۵۹ تن «پودر آلومینا»، ۲۳۲ هزار و ۸۵۱ تن «هیدرات آلومینیوم» و ۴۵۹ هزار و ۴۰۹ تن «بوکسیت» در شرکت آلومینای ایران تولید شد که در مقایسه با رقم تولیدی مدت مشابه سال گذشته (۱۳۶ هزار و ۱۱۷ تن «پودر آلومینا»، ۲۲۸ هزار و ۶۱۸ تن «هیدرات آلومینیوم» و ۳۲۷ هزار و ۸۷۲ تن «بوکسیت»)، به ترتیب ۲، ۲ و ۴۰ درصد افزایش نشان میدهد. همچنین براساس آمار شش ماه نخست سال 1403، صادرات آلومینیوم ایران به حدود 90 هزار تن رسیده که رشد هفتدرصدی نسبت به دوره مشابه سال گذشته داشته است.

بازار مصرف آلومینیوم

بررسیها حاکی از این است که بخش ساختوساز، حملونقل و صنایع برق، از مهمترین بخشهای تقاضا برای مصرف و به نوعی بازار محرک آلومینیوم هستند. بخشبندی بازار آلومینیوم حاکی از این است که ساختوساز سهم 26درصدی، حملونقل سهم 26درصدی، صنایع برق سهم 14درصدی، ماشینآلات و تجهیزات سهم 9درصدی، ورقههای آلومینیومی سهم هشتدرصدی، قوطی و بستهبندیها سهم هفتدرصدی، مصارف کالاهای بادوام سهم پنجدرصدی و دیگر مصارف سهم پنجدرصدی از بازار مصرف این فلز استراتژیک دارند. اگرچه گستردگی بازارهای داخلی و بینالمللی و همچنین روند مثبت جایگزینی آلومینیوم با سایر فلزات از نقاط قوت صنعت آلومینیوم در ایران است؛ اما براساس بررسی مرکز پژوهشهای مجلس، وارداتی بودن مواد اولیه مورد نیاز، کمبود منابع بوکسیت از نظر کمی و کیفی در کشور، نبود همخوانی میان ظرفیتهای حملونقل ریلی، بنادر و تجهیزات مورد نیاز با اهداف پیشبینیشده از جمله نقاط ضعف این صنعت در کشور است. از طرف دیگر اگرچه این صنعت دربردارنده فرصتهایی همچون تجربه طولانی در عرصه تولید آلومینیوم و محصولات پاییندستی و همچنین امکان بهرهبرداری از منابع معدنی جایگزین بوکسیت است، اما تحریمهای اعمالشده بر این صنعت و تامین مواد اولیه و طرحهای غیراقتصادی تولید مواد اولیه در کشور از جمله تهدیدهای این فلز سبک در کشور است.

وابستگی بالای تولید آلومینیوم به واردات مواد اولیه

همانطور که عنوان شد، وابستگی بالای تولید آلومینیوم به واردات مواد اولیه از جمله آلومینا از جمله چالشهای تولید این فلز سبک است. از همین رو محدودیتهای ناشی از تحریم و نوسانات نرخ ارز تاثیر معناداری بر بازار و تولید آلومینیوم میگذارد. این صنعت ارزبر، اگرچه به واسطه صادرات بیش از نیمی از شمش آلومینیوم تولیدشده در کشور، بخشی از نیاز ارزی برای واردات مواد اولیه مورد نیاز را جبران میکند، اما همچنان کمبود منابع ارزی و عدم تخصیص ارز از جمله مشکلات اصلی تولیدکنندگان این حوزه است. از طرف دیگر صادرات شمش آلومینیوم، اگرچه به ارزآوری برای کشور منجر میشود، اما عرضه کم، عدم تامین صحیح نیاز صنایع پاییندست و میاندست، به تشدید کمبود مواد اولیه و افزایش قیمت این مواد در زنجیره آلومینیوم منجر شده است. این صنعت انرژیبر همچنین به دلیل کمبود شمش و مشکلات ناشی از ناترازی انرژی و قطعی برق، با مشکلات جدی روبهرو است که بهطور مستقیم بر وضعیت صنایع پاییندستی و میاندستی زنجیره ارزش آلومینیوم تاثیرگذار است. بررسی روندهای موجود در صنعت آلومینیوم و اسناد بالادستی بیانگر این است که تا سال 1410 کمبود عرضه بین 2/ 1 تا 6/ 2 میلیونتنی آلومینا وجود خواهد داشت که معادل 500 تا 1100 میلیون دلار است. روند 10ساله تولیدات در آلومینیومسازهای بورسی، نشان میدهد میانگین رشد تولید دهه اخیر این صنعت تنها یک درصد در هر سال بوده است. در بازه فصلی نیز روند کاهشی تولیدات مشاهده میشود؛ بهطوری که میانگین رشد تولیدات آلومینیومسازان بورسی طی 10 فصل اخیر صفر درصد به ثبت رسیده است. عمدهترین عامل افت شتاب تولیدات آلومینیومسازان را میتوان کمبود ماده اولیه وارداتی آنها دانست. عمدهترین ماده اولیه مصرفی در ساخت آلومینیوم، پودر آلومیناست که بیشتر از طریق واردات تامین میشود و هزینه گزافی برای شرکتهای آلومینیومساز ایران به دنبال دارد. مجموع مشکلات مربوط به تامین مواد اولیه موجب شده است تا شرکتهای آلومینیومساز مواد اولیه خود را بهدرستی تامین نکرده یا بعضاً برای تهیه آن با هزینه گزافی مواجه شوند که در نتیجه کاهش تولید آنها را به دنبال داشته است.

از جمله راهکارهای کوتاهمدت در این زمینه تامین آلومینا از طریق واردات است. این راهکار اگرچه دارای فرصتهایی همچون محدود نبودن میزان واردات است اما، این راهکار دارای محدودیتها و تهدیدهایی همچون وابستگی به واردات در آینده، حساسیت به تحریمها، ریسک تامین پایدار مواد اولیه و کاهش حاشیه سود تولیدکننده است. تهاتر شمش آلومینیوم با بوکسیت ونزوئلا از جمله راهکارهای دیگر برای جبران این کمبود است. این راهکار کوتاهمدت نیز اگرچه دارای مزایایی همچون عدم امکان فرآوری بوکسیت از سوی ونزوئلا و روابط تجاری مناسب با این کشور است اما ریسکهای سیاسی مترتب بر تامین پایدار مواد اولیه از این کشور همچنان پابرجاست.

بر اساس بررسی بازوی پژوهشی مجلس، بهرهبرداری از معدن بوکسیت گینه و فرآوری آن در کشور، سرمایهگذاری مشترک با شرکتهای خارجی به منظور تولید پودر آلومینا، تولید آلومینا از بوکسیت کمعیار، تولید آلومینا از نفلین سینیت، تولید آلومینا از آلونیت و عملیات اکتشافی عمیق و کشف ذخایر جدید از راهکارهای بلندمدت برای جبران کمبود عرضه آلومیناست که این راهکارها نیز اگرچه دارای مزایا و فرصتهایی همچون ذخایر فراوان و قیمت تمامشده پایینتر نسبت به بوکسیت وارداتی هستند اما نیاز به سرمایهگذاری زیرساختی و معدنکاری (در بندر گینه)، پیچیدگی فرآیند مشارکت بینالمللی و دشواری یافتن شریک تجاری و متقاعدسازی (در مورد سرمایهگذاری با شرکتهای خارجی)، نوپا بودن فناوری در دنیا، نیاز به سرمایهگذاری جدید صنایع و صرفه اقتصادی کمتر و انحصاری و نوپا بودن فناوری (در مورد تولید آلومینا از بوکسیت کمعیار، نفلین سینیت و آلونیت) از جمله محدودیتهای موجود در این زمینه است.

منبع: دنیای اقتصاد

Fa

Fa En

En

ثبت نظر